第一季度市场主流指数以上涨收官。这与我们年初在年度策略会中提到的 “ 经济环比向上,机会远大于风险 ” “ 经济上会面临内需向上、外需回落的局面,形成23年经济的弱复苏。” 的看法基本吻合。

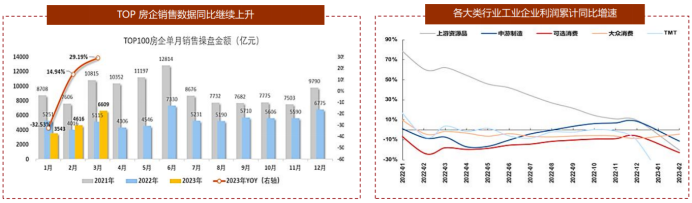

3月地产百强销售持续复苏,前三月全口径累计销售16635亿元,累计同比+2%;3月单月全口径销售7457亿元,环比+44%,同比+29%。2023年1-2月,工业公司总利润累计同比-22.90%。2022 年 1-12 月为-4.00%。复苏步伐分歧,白酒、建材、家电、医院等复苏较弱,旅游、航空复苏较强。

数据有好有坏,经济快速复苏势头在3月后有所减弱,反映出疫情期间积压的需求,在短期阶段性释放后,逐步回落。展望未来,弱复苏的环境下,与2014-15年经济下行,斜率向下的情况不同,此次是经济弱复苏,斜率向上。增长依赖内需提振,我们始终相信在政策的呵护下,今年是顺周期复苏和科技交替上行的局面。

在经济弱复苏的过程中,常会处于 “ 进二退一 ” 的过程,在市场表现阶段性不达预期时,顺周期板块就会比较弱,经济弱关联度板块表现较好(例如:科技、创新药等)。

随着经济不断攀升,过去两年因市场调整在底部,估值处于历史中低位置的公司,未来会存在第二增长曲线。目前仓位主要为底部、左侧顺周期的股票,互联网、医药、电子(消费+汽车)、新消费等。

① 持续观察AI产业高质量发展,寻找合适位置的投资标的。我们认可AI产业方向,近期行情主要为短期投机,我们会持续关注AI产业的发展。

(1)上游提供算力和数据支持。间接受益AI服务器产业链,如GPGPU、服务器制造、多层PCB、光模块等公司。从全球市场角度来看,数量上,AI服务器占比只有个位数,金额空间上,只占全球服务器市场的10%左右,即使翻倍增长对行业的增速拉动也有限。从国内市场角度来看,在GPU技术环节,国内生态环境明显落后海外,国产GPGPU能用于推理侧,但很难用到训练侧,国内也没有比较好的替代标的,国产还有非常长一段路要去追赶。而国内AI服务器市场占有率低,主营企业少,目前主要靠行业的推动,其短期收入和利润不会有爆发式增长,弹性不足。

(2)中游侧重核心技术的研发。主要为算法模型、基础框架、参数规模、数据集质量等。这些需要有足够的前期资金量投入,行业中华为 、BAT等公司已占有优势。另外大模型没有想象中那么稀缺,目前国内数据量相对全球体量较小,质量有差距,但只要有足够的训练量,这些都是可解决的问题点。

(3)下游多模态应用。门槛较低,应用端总的来看,若无差异化竞争优势,终究是以让利消费者结尾。

②中长期看好中国能够进口替代,或在全球攻城拔寨的优势产业:汽车零部件、成熟制程代表的IC设计产业、医药CXO和上游科研仪器等。找到能将公司优势,最终转化到收入和利润上的优质成长型标的。

A:我们整体估值大约在20~30倍左右。在今年经济弱复苏局势下,预期太高反而会适得其反,所以相较以往降低了估值预期,但提高了对公司成长确定性的要求。

Q2:请问丹羿持仓中医药板块的细分行业是怎样的,怎么样看待这些板块,且后续会增配吗?

A:目前仓位的医药行业主要分布在创新药、CXO、医疗服务和医疗器械。创新药是一个单独的体系,更像科技股,且大部分标的在港股,港股走势和美股的关联度较高。CXO方面,其下游一部分是生物科学技术公司,且大部分在海外,融资环境和美国利率有比较大的关联。如果美国利率一直较高,会在某些特定的程度影响biotech的融资,进而影响CXO订单业务获取;如果美国利率下行,则会对CXO业务有利。我们判断,今年美国利率会在某个时间段开始向下,只要美国利率缓慢下行的预期形成,整体CXO就会有相对来说还是比较好的表现。医疗服务方面,其整体和中国经济复苏有比较大的关联度。在医疗器械上,我们主要选择了能够在海外逐步的提升市场占有率的公司。整体而言,后续是否会增配,主要根据是否有更好的标的,以及持仓标的是否进入到右侧加仓时间,另外我们也会控制单一行业占比。

A:消费电子的复苏,一方面和国内经济相关,另一方面也和欧美经济相关联,目前国内经济为弱复苏,且手机已进入成熟行业,创新程度相较13-15年期间会降低,因此整体消费电子的复苏较弱。往后看,依然有需要我们来关注的事件,比如下半年苹果M2芯片以及苹果15的推出,会让原本积累已久的换机需求,在经济复苏的推动下,在某些特定的程度上会有所爆发。整体而言,此类标的,经历了几年的调整,水分和泡沫已被挤光,一旦边际改善,它们的弹性会比较大,因此,在3-4个季度内,消费电子还是一个不错的标的,但放长至2-3年,手机不是一个特别好的赛道。

碳纤维性能极其优越,被誉为21世纪新材料之王:强度高,模量高,且密度小,比强度高,且耐超高温、耐低温、耐酸、耐腐蚀、热线胀系数小,导热系数大。碳纤维大范围的应用于航空航天军工、体育用品、风电、碳碳复材、能承受压力的容器等领域,但长期以来被美国、日本垄断,高端系列新产品更是一直被封锁。2020年开始,在日本东丽全面禁运碳纤维的背景下,国产碳纤维迎来契机,开始大规模地发展,且快速形成进口替代。2022年全球碳纤维原材料环节的市场空间接近44亿美金,约合300亿人民币;复合材料的市场容量则放大了5-10倍,超过300亿美金,约超2000亿人民币。

2022年全球碳纤维需求为135,000吨,同比增长14%,相较于以往约10%的复合增速有所提高,主要得益于海外航天航空业从疫情中复苏。2022年中国碳纤维的总需求为74,400吨,全球比重超50%,且同比增长20%,需求增速大幅高于全球,主要源于我国风、光、氢等新能源优势产业的快速爆发。另外,在中国碳纤维的需求结构中,国产化率在近几年得到持续提升:2022年国产碳纤维供货45,000吨,首次超过进口碳纤维比重,实现历史性突破,国产碳纤维增速过去五年CAGR超过50%。

总结来看,国产碳纤维企业增速中国碳纤维增速全球碳纤维需求增速

在下游应用层面,2022年,中国与全球碳纤维 “ 应用能力 ” 对比中,体育休闲、碳碳复材、建筑、电子电气板块已成为中国特色优势应用市场;航空航天军工及能承受压力的容器领域迅猛发展,大幅度缩小了与国际的差距,达到相当水平,未来随着国内飞机数量和军机复材化率的提升,碳纤维市场潜力巨大;风电前期由于成本原因和维斯塔斯专利问题,与国际厂家有着非常大差距,未来随着国产大丝束的降本自供和专利到期,国内厂家的应用会快速起量。整体而言,上述三个领域,是未来碳纤维领域中具有属性的细分赛道。碳纤维作为一个新材料,还有很多新的应用领域正在被挖掘和突破,比如轨道交通领域可以用作车体,船舶应用领域上用作VLCC船上的大型风帆等,只要材料价格合适,且性能远超原有材料,当整体经济效益超过了一个平衡点,某一行业就会迎来爆发式的增长。

在碳纤维目前的产能格局中,截至22年底,中国已成为全世界最大的碳纤维产能国,达到112000吨,而全球第二产能国美国的产能为48000吨左右。全球产能十大企业,中国大陆有四家,吉林化纤、中复神鹰、新创碳谷及宝旌。我国碳纤维应用企业根据他们不同的发展重心,大致上可以分为三类。第一类:航空航天军工应用企业(14%),主要是为了进一步解决材料卡脖子的问题,保证国家军工安全,成本不是主要矛盾,高性能,高稳定性,高质量的材料是关注重点,稳质增效,填补空白;第二类:高性能工业应用企业(15%),主打产品T700与T800,应用在商用航空航天、高端体育器材、高性能热场、高压容器。他们的任务是提升性价比,构建国际竞争优势;第三类:大丝束工业应用企业(71%)。产品主要用在风电叶片、轨道交通、常规功能材料。低成本是核心,降价之后下游应用会迎来爆发。

整体而言,我们相对看好高端产品应用领域的企业(航天航空军工领域、高性能工业领域),无论是军品还是民品,这类企业的竞争格局相对较好。在航空航天军工领域上,产品要获得国产认证,短则五六年,长则八年十年,产品壁垒高。在高性能工业应用上,从设备到原丝到碳化规模化的企业较少,且有突出贡献的公司资源优势、规模优势显著。其次,这两类企业都有机会参与到我国未来大飞机的国产碳纤维的供应链中,无论是供原材料,还是供应预浸、复合材料,都是一个星辰大海、充满机会的领域。

A:碳纤维应用企业分三个类别,航空航天军工领域,特别是军工品类,偏计划经济,暂且不论。民品板块方面,供应端上,国产厂家完成技术突破后,快速扩产,在21,22年异常明显,属于量价齐升阶段;需求端上,因新能源领域的爆发,特别是在光伏热场和氢气瓶领域,且随着20年东丽禁运中国,国内开始切换国产碳纤维供应商,需求出现爆发式增长。所以无论是T700系的碳纤维还是大束T300系列,在过去两年都是供需两旺的市场格局,景气度较高。直到去年四季度吉林系和神鹰的产能大幅释放,价格才出现回落。其中高性能碳纤维板块,我们大家都认为今年是一个相对紧平衡状态,价格会有所坚挺;大丝束板块,则有些产能过剩,特别是下游风电企业的应用场景尚未完全打开,目前市场行情报价也已降至涨价前的10万左右,后续我们会持续观察需求端的情况。

A:首先,在产品序列号上,除了最高级的T1100以及高强高模的MJ65,中国企业还没有突破量产,300系列的大丝束和主流的800系列小丝束,无论在民品还是军品,我们都已实现了覆盖、批量生产和工程化应用。其次,在质量上仅有一点差距,大多数表现在产品性能、批次的稳定性,以及工艺速度方面。不过,中国企业在很多行业都是从落后到追上再到赶超,以前化工领域的维生素、MDI,现在的汽车制造,新能源电池等,未来碳纤维制造也会如此,我相信再经过几年的努力,中国的碳纤维在国产替代之后,会走向全球,建立国际竞争优势。

A:新材料除了今天分享的碳纤维,我们还关注高温合金,钛合金,3D打印增材制造等领域。汽车与机械板块我们也会更看好一些新工艺和新技术对传统工艺技术的颠覆,比如一体化压铸制造,智能焊接运动控制,数码印花,车身域控制器,无人驾驶,线控制动等等。

免责声明:本文转载自丹羿投资,文章版权属于原本的作者所有,内容仅供参考并不构成任何投资及应用建议。

风险提示:投资有风险。有关数据仅供参考,不构成投资建议。投资人请详阅基金合同和基金招募说明书,确认您自觉履行投资人的各项义务,并自行承担投资风险。